Zakup polisy OC i AC dla wielu kierowców wiąże się z naprawdę sporym wydatkiem. System eSCOR, czyli Elektroniczny System Centralnej Oceny Ryzyk, pozwala nam sprawdzić naszą atrakcyjność dla towarzystw ubezpieczeniowych i poznać odpowiedź, czy faktycznie jesteśmy w grupie dużego ryzyka, która musi sporo płacić za ubezpieczenie samochodu.

eSCOR – co to jest?

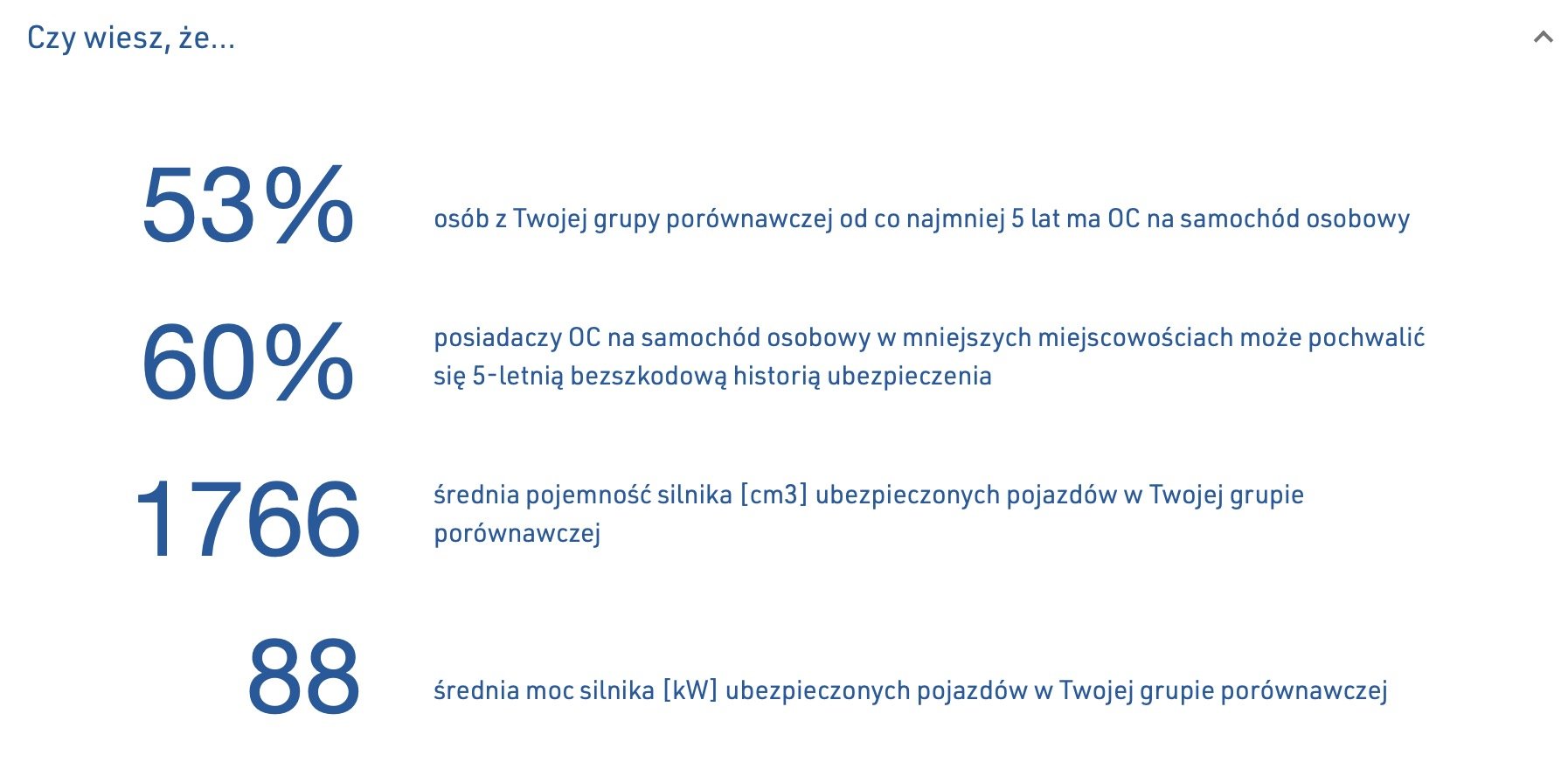

System eSCOR pozwala wygenerować raport, z którego dowiemy się, jak wygląda nasza ocena w oczach towarzystw ubezpieczeniowych, co z kolei przekłada się na wysokość cen zakupu polisy OC i AC. Jak wiemy, towarzystwa biorą pod uwagę wiele czynników – m.in. wiek kierowcy, dotychczasową historię ubezpieczeń i ewentualnych wypadków, markę samochodu czy nawet moc i pojemność silnika.

Oczywiście wysoka cena OC i AC nie zawsze musi oznaczać, że jeździmy niebezpiecznie i mieliśmy stłuczkę czy wypadek. W końcu możemy być po prostu w grupie ryzyka – np. młody kierowca z krótką historią OC, który jeździ mocnym BMW. W takim przypadku ubezpieczyciel można nas uznać za przedstawiciela grupy podwyższonego ryzyka.

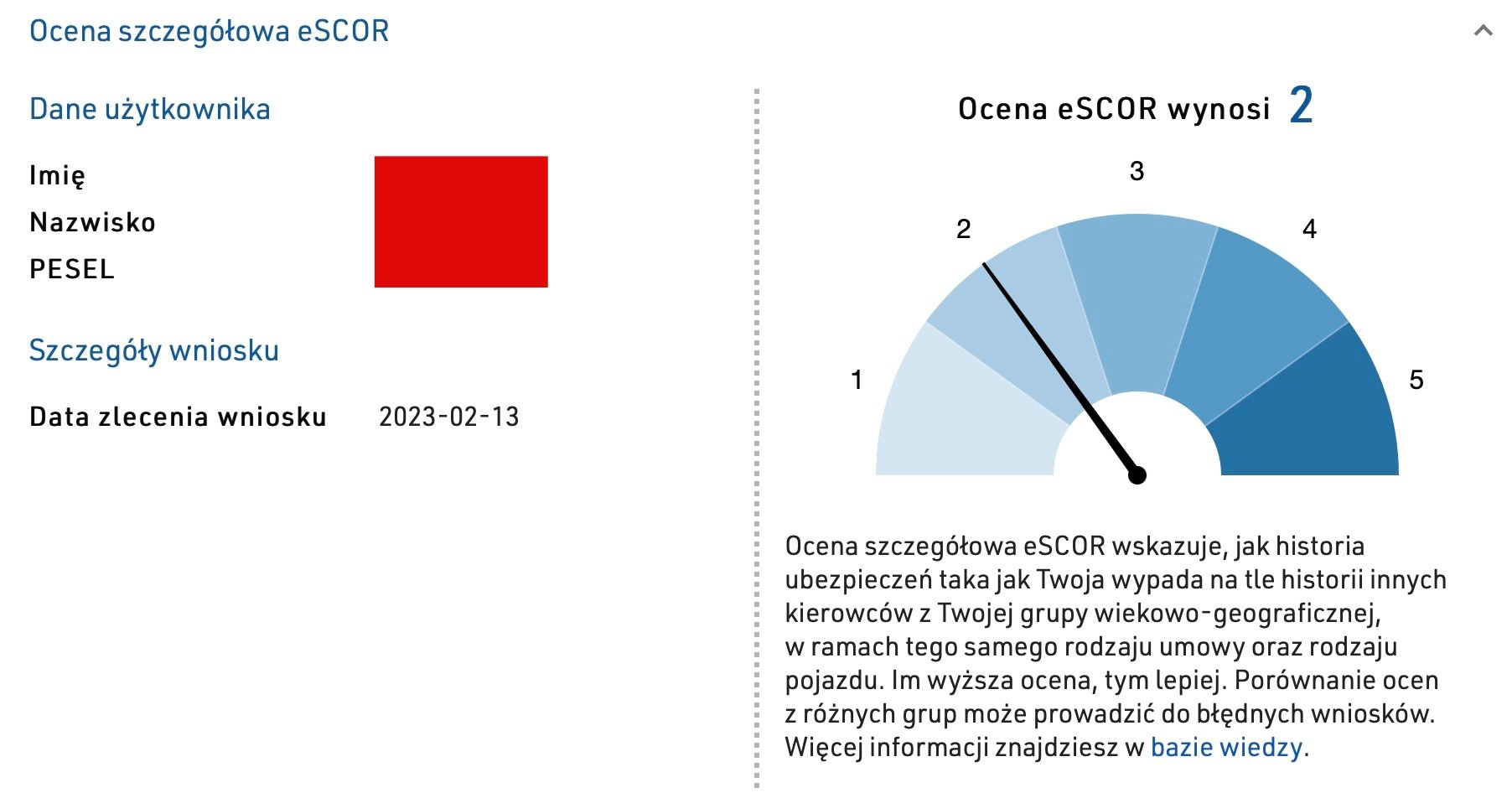

Jak już wspomniałem, eSCOR umożliwia sprawdzenie naszej atrakcyjności dla towarzystw ubezpieczeniowych. Po wygenerowaniu raportu otrzymujemy ocenę w skali od 1 do 5, gdzie 1 to najgorszy wynik, a 5 to najlepszy, jaki można osiągnąć.

Ocena ma charakter statystyczny i jest wyznaczana na podstawie analizy wpływu określonych czynników na prawdopodobieństwo wystąpienia szkody komunikacyjnej. Ocena statystyczna opiera się na historycznych doświadczeniach kierowców o podobnych cechach, dobranych na podstawie danych ubezpieczeniowych zgromadzonych przez UFG i nie jest tworzona z uwzględnieniem Twoich indywidualnych umiejętności i doświadczeń.

Warto jeszcze wspomnieć, że w przypadku oceny eSCOR jesteśmy porównywani do swojej grupy wiekowej i geograficznej. Nie można więc bezpośrednio porównać naszej oceny z oceną, która została wystawiona osobie należącej do innej grupy.

Co oznaczają poszczególne oceny? Według informacji umieszczonych na portalu UFG, ocenę należy odczytywać w następujący sposób:

- 1-2 – świadczy o tym, że inne osoby legitymują się lepszym doświadczeniem lub cechami pojazdu. Nie musi to jednak oznaczać, że doświadczenie uwzględniane w ocenie jest złe,

- 3 – ocena neutralna w danej grupie,

- 4 – opisuje około 20-40% przypadków z najlepszą historią ubezpieczeniową w konkretnej grupie porównawczej,

- 5 – opisuje około 20% przypadków z najlepszą historią ubezpieczeniową w konkretnej grupie porównawczej.

Jak wygenerować raport w eSCOR?

Jeśli chcecie sprawdzić, jaka jest wasza ocena w systemie, to należy utworzyć konto i zalogować się na portalu UFG. Można to zrobić za pomocą profilu zaufanego, dzięki czemu nie jest konieczne uzupełnianie żadnych dodatkowych danych – nasza historia ubezpieczeń czy informacje o pojeździe zostaną pobrane automatycznie. Teraz pozostaje z panelu bocznego wybrać pozycję „Ocena eSCOR” i wygenerować raport. Po chwili powinniśmy otrzymać raport z oceną i dodatkowymi informacjami.

Zostałem oceniony na zaledwie „2” i to mimo braku jakichkolwiek szkód czy wypadków w całej historii ubezpieczeń OC i AC. Najwidoczniej 29 lat i większy silnik w BMW, to niekoniecznie atrakcyjne połączenie dla towarzystw ubezpieczeniowych.